|

伴随着PPP模式引入人们的讨论,众多研究者提出了PPP模式存在的一个问题,那就是相较于前期的巨大投资,公用事业一般回收期较长,引入的私人企业(Private Partner)无法在短期内收回投资,可能导致私人企业参与积极性不高。同时政府规定公用事业比如水电气的价格,在赋予参与企业特许经营权的同时也使其丧失适当涨价加速回款的可能性。因此,私人企业在参与的同时也会考虑如何有效并相对快速地获得收益。而资产证券化无疑为其提供了一个很好的方式。

美国华尔街流传着一句脍炙人口的名言:“如果有一个稳定的现金流,就将它证券化。”

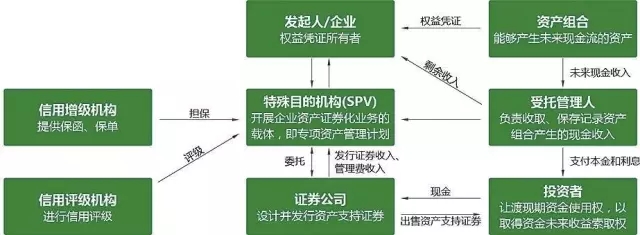

资产支持证券正是这种产品。资产支持证券(Asset Backed Securities,ABS)又叫资产证券化,是以一定现金流为依托,将其进行结构化包装,形成可以上市交易的证券化产品的过程。其整个交易过程主要涉及原始权益所有人、特殊目的载体(SPV)、投资者几方,同时涉及相关中介机构。权益所有人将资产(通常为现金流)出售给特殊目的载体,特殊目的载体经资产结构化整合向投资者发行证券,收回现金付给权益所有人,在以后的年度以每年的现金流支撑证券本息的偿还。在企业的资产证券化业务之中,所出售的并不是企业的某项资产,而是未来的现金流量,更确切的说是企业拥有的收取某项费用的债权。

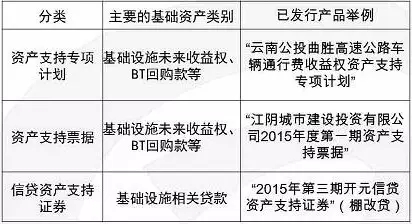

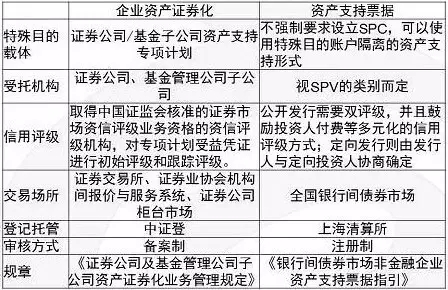

2012年证监会重启资产证券化业务,加之各类资产管理公司的发展,企业的资产证券化自2005年~2008年(由于美国次贷危机的爆发,资产证券化魔鬼的一面展现出来,中国暂停了资产证券化尝试)的发展期过后又迎来了一个新的蓬勃发展时期。证监会同时也鼓励供水、供气、供暖、供电等公用事业企业的证券化业务。而伴随着目前PPP模式的发展,企业的资产证券化必将面临更加广阔的发展空间。

尤其是在园区PPP领域,随着产业园区逐渐进入良性运营期,一般都具有稳定的现金流,为今后的资产证券化提供了可能。另一方面,往往大型产业园区投入资金量动辄上亿甚至更多,对资金成本比较敏感,可以考虑资产证券化的可能性,而一些园区投资运营者不想长期持有园区PPP资产,想增加资产周转率,也有动力选择通过资产证券化实现一部分资金的腾出。

总之,火花S-Park认为,资产证券化完全能够成为园区PPP模式下可以选择的重要融资方式。

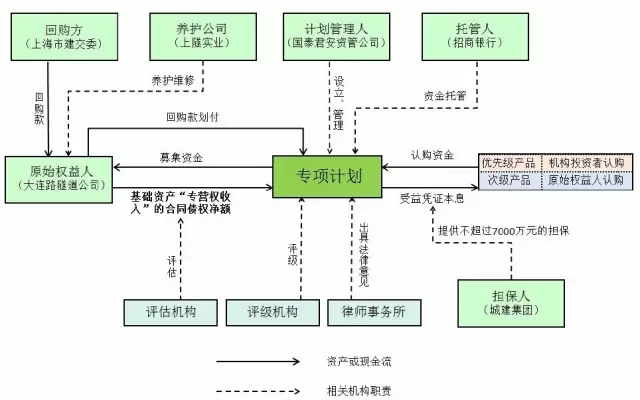

下面火花S-Park就着重介绍一个非常具有代表性的PPP项目通过ABS进行融资的经典案例——隧道股份BOT 项目专项资产管理计划,希望能够对园区PPP探索资产证券化之路有所启迪。

这个BOT项目所涉及的基础设施项目,是上海市12 条越黄浦江的隧道之一大连路隧道,位于延安东路隧道和杨浦大桥之间,北起霍山路,南至乳山路。该隧道由上市公司隧道股份的全资子公司大连路隧道建设发展有限公司(下称“项目公司”)负责建设运营,总投资16.55亿元,资金来源为项目公司自有资金5亿元,其余建设资金由项目公司以经营权质押的方式向银行贷款融资11.55亿元。

项目公司于2001年与上海市市政工程管理局(现已移交至上海市建交委)签订了《上海市大连路隧道投资建设运营专营权合同》及其相关文件。项目公司的特许经营权期限为28年,其中建设期3年,经营权25年。隧道线路全长约2566 米(结构全长约1976 米),于2003年9 月28 日建成通车,总工期28 个月。

2012年,证监会重新启动证券公司企业资产证券化业务试点。这一年6月份,隧道股份宣布尝试将大连路隧道资产证券化,经过近1年的努力, 2013年5月14日,由国泰君安资产管理有限公司设立的“隧道股份BOT项目专项资产管理计划”经中国证监会批准发行,成为2015年3月份证监会发布《证券公司资产证券化业务管理规定》新规后首只成功发行的资产证券化产品,同时也算是PPP领域第一次资产证券化的尝试。

在隧道股份之前,1996年8月,珠海为支持珠海公路建设,以本地车辆登记费和向非本地登记车辆收取的过路费为支持,在国外发行2亿美元债券,是中国第一个标准化的资产证券化案例;此后还有1997年中国远洋运输总公司与BancBoston合作,将北美分公司的航运收入证券化,私募发行3亿美元浮息票据;2005年,东莞发展控股有限公司也曾将其所有的莞深高速(一、二期)公路收费权为基础,专项计划发行额5.8亿元。

准确的说,隧道股份这次资产证券化的基础资产是项目公司大连路隧道建设发展有限公司的应收专营权收入,即“大连路隧道专营权文件”中约定的2012年10月20日至2016年7月2日间,每年合同规定的应收专营权收入扣除隧道运营费用后的合同债权,涉及基础资产金额合计约5.52亿元。

具体来说,根据项目公司与上海市建交委签订的“大连路隧道专营权文件”中约定,上海市建交委每年以补贴方式向项目公司支付16388万元,每年的4月20日,7月20日,10月20日分别支付年补贴的1/4,即4097万元;每年的12月20日支付年补贴的1/6,即2731万元;次年的1月20日支付年补贴的1/12,即1366万元。项目公司自2003年进入营运期后每年收到政府补贴运营收入为16388万元。

按具体计算公式“基础资产现金流=专营权收入—隧道大修基金-隧道运营费用”来计算,“大连路隧道专营权文件”中约定的每年补贴额为16388万元,基础资产涉及4年,16,388*4=65552万元,减去预计的隧道运营费用(主营业务收入10385万元)后为55167万元,约5.52亿元。

上海国泰君安证券资产管理有限公司作为该计划的发起人,设立专项资产管理计划进行融资,发行规模不超过人民币5亿元,期限不超过4年,且可根据需要设立不同期限的产品。同时该计划的综合融资成本预计不高于项目公司同期银行贷款利率,实际发行利率按专项计划设立时的市场利率而定。

隧道股份通过该项目筹措的资金拟提前归还项目公司部分大连路工程项目贷款。

在隧道股份专项计划设立后,相关资产支持证券产品将申请在上海证券交易所挂牌转让,将成为第一只在上交所固定收益平台挂牌转让的资产支持证券。固定收益平台为资产支持证券提供多种转让方式选择和实时逐笔结算模式,并允许证券公司为产品提供做市服务。上交所还将在固定收益平台推出协议回购功能,为资产支持证券的投资者提供回购融资。

为了防范风险,隧道股份专项计划为优先级证券投资者的利益作出了有效保障:专项计划采用优先/次级结构和外部担保机制进行信用增级,由原始权益人大连路隧道公司持有次级产品,并由隧道股份的控股股东上海城建集团为未来现金流的偿还提供担保。

据业内人士测算,隧道股份ABS项目综合票面利率为5.51%。央行数据显示,目前6个月期、1年期贷款基准利率分别为5.85%、6.31%,这也意味着隧道股份此次ABS项目的融资利率要远低于贷款利率,是一笔合算的买卖。

公告显示,隧道股份的专项计划于5月9日起由发起人国泰君安资管公司向机构进行推广,并于5月13日结束。截至5月13日,该专项计划净参与金额为4.84亿元。

从这个案例可以看出几个特点:

1,投资者以资产支持证券还本付息的形式获得基础资产产生的未来收益。基础资产的原始权益人(融资方,在本例中为隧道股份通过出售证券化资产的未来收益,获得现金。这在本质上仍然属于债务融资,融资方和投资方通过资产证券化运作分别拓宽了融资和投资渠道。

2,只是将隧道未来部分期间的收益权作为基础资产,隧道这项资产仍然保留在隧道股份的资产负债表中,没有出表。这也是目前资产证券化的一个现实状况,除了信贷资产证券化中的优先级产品属于“真实出售”以外,其它的都属于“抵押融资型”,并未真实出售。券商资产证券化很难做到“真实出售”,其原因主要在于已有的专项资产管理计划要么采用控股股东增信提供担保,就像我们所介绍的隧道股份BOT项目专项资产管理计划案例,将风险留在控股股东内部;要么采用银行增信提供担保,原始权益人再提供反担保,比如当年的浦东建设BT资产证券化。

3,发行后可以在交易所交易转让,这将大大提高证券的流动性。但遗憾的是,现实也很骨感,证券市场的资产支持证券产品流动性很糟糕。据上海证券交易所公布信息显示,2013年末资产支持证券存有量是5.68亿元,全年无交易记录;深圳证券交易所,2013年末资产支持证券存有量77.6亿元,全年交易量0.5亿元,换手率0.25。与之对应的是美国的统计数据。据美国证券业协会最新统计,2013年四季度,资产证券化产品(MBS+ABS)存量10万亿美元,全年交易量83.3万亿美元,年换手率(现券年交易量/债券年末存量)达到了8.33倍。

4,上海证券交易所将允许证券公司提供做市商服务。做市商发挥着连接并集中原本分散进行的债券交易,从而活跃市场,提高证券流动性。

5,证券信用增信。资产支持证券主要的风险是未来现金流的确定性。未来现金流难以控制,需要增信机制以提供持有人信心,降低融资成本,比如担保抵押等。本例中由隧道股份的控股股东为未来偿还提供担保。

隧道股份之后,越来越多的基础设施、公用事业经营方开始尝试以资产证券化的方式谋求创新融资与退出途径。据称,目前中东部地区多省交通、水务等领域多个PPP项目方已开始接洽资产支持证券(ABS)承销商,探讨融资可行性并着手准备。

2015年12月24日,广州机场高速公路车辆通行费收益权资产支持转向计划(2015年)在深圳证券交易所挂牌,专项计划融资总额44亿元,是中国目前基础设施行业发行规模最大的资产证券化产品。或许在不久的将来,我们也将在PPP领域看到更大规模的资产证券化产品的诞生。

2016年3月5日,李克强总理在政府工作报告中提出,“深化投融资体制改革,继续以市场化方式筹集专项建设基金,推动地方融资平台转型改制进行市场化融资,探索基础设施等资产证券化,扩大债券融资规模。”

相比于2015年,2016年的政府工作报告对PPP及基础设施证券化的着墨可谓分量十足,这也被国内投融资领域广泛看作是PPP模式、基础资产证券化迎来的风口。

2016年3月31日,国务院同意国家发展改革委《关于2016年深化经济体制改革重点工作的意见》,意见提出,完善地方政府债务限额管理、预算管理、风险预警和监督考核制度,在全国人大批准的限额内适当增加财政实力强、债务风险较低的地方政府债务限额,改进地方政府债券发行办法,推动融资平台市场化转型改制。支持开展基础设施资产证券化试点。目前,随着大批PPP项目建设期结束迎来运营期,大量PPP项目基础资产对资产证券化都具有强烈需求,发改委的政策支持可谓雪中送炭,预计未来一段时间资产证券化的行情会持续走高。

包括被发改委收入PPP项目库的华夏幸福也希望能从中分一杯羹。2015年11月23日,上海富诚海富通资产管理有限公司拟设立“华夏幸福物业一期资产支持专项计划”,以专项计划募集资金购买幸福物业所享有的物业费债权及其他权利,以基于物业费债权及其他权利所获得的收益作为支付资产支持证券持有人本金及收益资金来源。此次专项计划将于上海证券交易所挂牌上市。未来,其在全国各地的产业园区中,也有不少基础资产和载体项目有资产证券化的潜力。

从园区PPP的层面来看,此时推进与产业园区相关的基础设施资产乃至公共产品证券化,形成存量与增量园区资产的PPP模式,将更有效地吸引社会资本参与扩大公共产品和服务供给,这不仅是化解地方债的有力工具,更能给资本市场提供优质资本品,并从长远有力促进我国资本市场的平稳发展。

过去资产证券化的实践,为证券化技术在园区PPP 模式下的应用提供了宝贵的经验,作为园区PPP 模式下的融资方式,火花S-Park认为可能会有这样一些比较显著的特征:

在基础资产选择方面,具有稳定现金流的使用者付费的经营性项目,以及具有一定现金流但是需要政府纳入PPP 模式的可行性差额补助的准公益性项目的证券化较为容易。

而根据PPP 项目的特点看,存量园区项目由于已经进入经营期,现金流的稳定性较高,通过采取ROT、TOT 等方式转让给社会资本经营后将其证券化,作为社会资本退出和为新项目融资的方式,可以起到盘活资产存量的作用。

从增信措施看,原先由国资控股的项目公司在引入社会资本方后,项目公司的主体信用资质存在边际上下沉的可能,市场对于外部增信的需求可能会增加,因此公用事业类国资企业的担保仍是提高产品信用评级非常重要的方面。

当然,其中也存在很多的障碍:目前对于基础设施等公共产品证券化,尚无相关部门出具明确的监管规则,存在审批、监管缺位的现象;而现行税收制度给不动产资产证券化产品在流转环节、运营环节均带来较大的障碍,使之在流转的可行性至运营环节的收益率均存在较大挑战;与此同时,信用机制和定价机制的缺失也让资产证券化主体在与政府发生产权交易的过程中,存在导致国有资产流失的风险。

火花S-Park认为,应该首先应该加快推进资产证券化产品持有产业园区基础设施等公共产品的试点并明确审批权限;其次则是在税收制度上的配套和政策上的倾斜,解放以产业园区为代表的公共产品证券化产品投资者的税务负担,通过直接减免、股权转化、租金抵扣、混合所有制合作分红等多种形式进行税务减免,从政策上保障公共产品证券化产品试点投资者的长期、稳定的投资收益,激发公共产品证券化在化解地方债中的活力。